Si pensabas que el verano solo era para chanclas y helados, más te vale sacar la calculadora: julio es la cita anual con el Impuesto sobre Sociedades. Desde la startup que opera desde el dormitorio hasta la multinacional con sede acristalada, todos comparten el estrés de cuadrar números antes de que Hacienda llame a la puerta. Este 2025 la película cambia de guion: la Orden HAC/657/2025, publicada el 24 de junio de 2025 y vigente desde el 1 de julio, estrena los modelos 200 y 220 para el ejercicio 2024. ¿La misión? Declarar sin errores, evitar recargos y, con suerte, rascar alguna deducción. Si no quieres terminar hablando en binario, sigue leyendo. Te contamos las novedades, los plazos y las trampas más comunes para que presentes la declaración en tiempo récord.

¿Por qué arranca ahora la campaña del Impuesto de Sociedades 2024?

El pistoletazo de salida llega porque la mayoría de sociedades españolas cierran ejercicio a 31 de diciembre. Así, los primeros 25 días naturales después de cumplidos seis meses (del 1 al 25 de julio de 2025) se convierten en la ventana oficial para subir el modelo 200 a la sede electrónica de la Agencia Tributaria. ¿Y si tu año fiscal no termina en diciembre? No hay trato de favor: cuentas los seis meses desde tu cierre y aplicas la misma regla de 25 días.

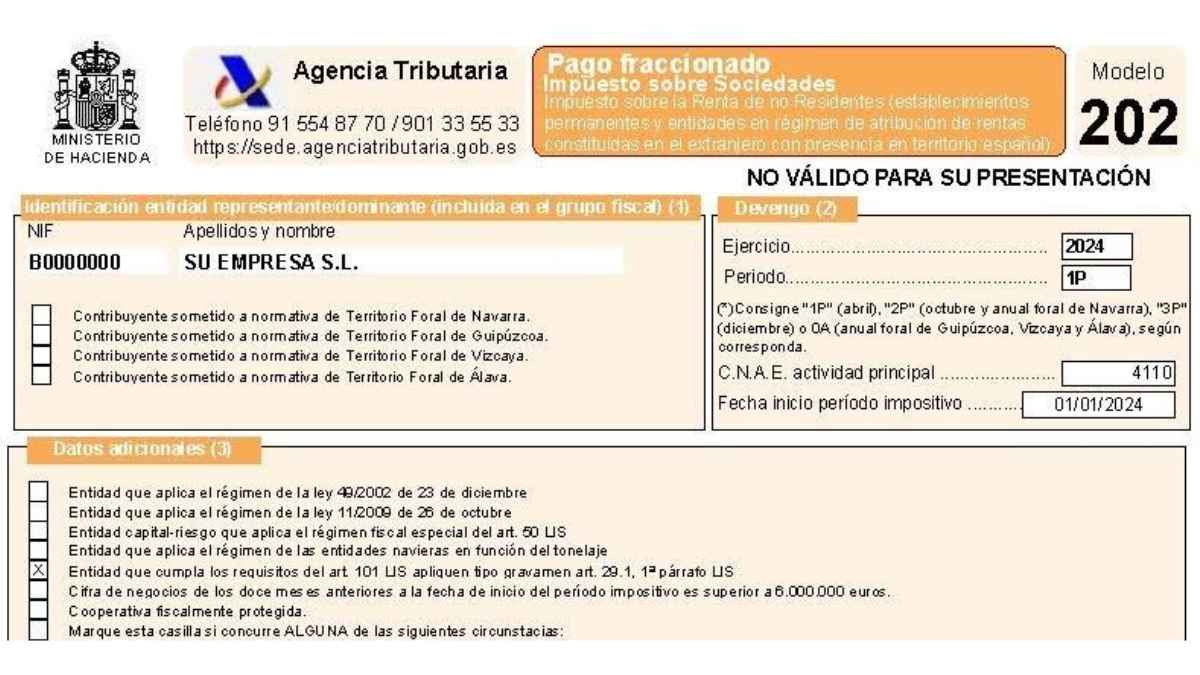

Por otra parte, quien lidere un grupo fiscal se juega el todo por el todo con el modelo 220. Este se envía en el mismo plazo que la declaración individual de la entidad cabeza de grupo. Todo se hace online, así que olvídate del paseo hasta la delegación: bastan un certificado electrónico o la Cl@ve Móvil si eres persona física. Menos burocracia presencial, sí, pero ni un despiste con el calendario.

¿Qué cambios trae la Orden HAC/657/2025?

La novedad estrella es la autoliquidación rectificativa: por fin podrás corregir gazapos directamente en el modelo 200 sin formularios adicionales ni penitencia vía escrito a Hacienda. Además, la casuística se refina para el cálculo del beneficio operativo tras la reforma de la Ley 13/2023; ciertos ingresos que no tributan dejan de distorsionar el resultado.

También hay movimiento en la limitación de gastos financieros (art. 16 LIS): los fondos de titulización hipotecaria pierden la exención y el cuadro de la página 20 del modelo 200 (7M en el 220) cambia de diseño para facilitar el cálculo del dichoso 30 % del EBITDA. Y ojo al bolsillo solidario: la deducción por donativos a entidades sin ánimo de lucro sube del 35 % al 40 %, con premio del 50 % si donas tres años seguidos; además, la base límite crece del 10 % al 15 %.

¿Más caramelos fiscales? Sigue vigente en 2024 la libertad de amortización para autoconsumo eléctrico, se amplía al 100 % la amortización de vehículos sostenibles y la reserva de capitalización mejora su deducción del 10 % al 15 % con un plazo de mantenimiento más corto (tres años). En paralelo, Baleares estrena reglamento propio, Canarias se sacude sus límites temporales y el nuevo Impuesto Complementario obliga a ajustar bases imponibles y a declarar gastos no deducibles. Casi nada.

Cómo rellenar los modelos 200 y 220 paso a paso

Antes de lanzarte a teclear casillas, respira hondo. Necesitarás contabilidad cerrada, certificados digitales y paciencia:

- Revisa tu contabilidad: comprueba que el resultado contable incluye (o excluye) lo que pide la ley tras los últimos cambios de 2023 y 2024.

- Identifica ajustes y deducciones: si algún ajuste supera 50.000 €, prepara el Anexo III; si tu deducción por I+D+i llega a esa cifra, ten la lista de proyectos bien detallada.

- Completa el modelo: empieza por la página 1, no por la 13 (sí, hay quien lo hace al revés); las nuevas casillas de autoliquidación rectificativa están en la zona baja.

- Valida el borrador: utiliza el botón “Comprobar” para evitar errores de cálculo y olvídate del susto del mensaje rojo a medianoche.

- Presenta y paga: domicilia desde el 1 al 22 de julio de 2025 o genera NRC si lo prefieres; recuerda que la cuenta puede ser SEPA, aunque tu banco no colabore con la AEAT.

Una vez sigas estos pasos, guarda el justificante. No serías el primero en necesitarlo para recurrir un requerimiento sorpresa.

¿Cuándo y dónde presento mi declaración?

La vía es cien por cien telemática; se acabaron las carpetas de cartulina en ventanilla. Quien opte por certificado electrónico debe tenerlo operativo y actualizado, porque un pin caducado el último día puede costarte un recargo del 1 %. A modo de brújula rápida, aquí tienes las fechas clave y el modo de pago aceptado este año:

| Modelo | Período fiscal afectado | Plazo oficial de presentación | Medio de pago recomendado |

|---|---|---|---|

| 200 | 1 ene – 31 dic 2024 | 1 – 25 jul 2025 | Domiciliación o NRC |

| 206 | Según cierre del EP | 25 días tras 6 meses de cierre | Domiciliación o NRC |

| 220 | Grupo fiscal 2024 | Coincide con la entidad líder | Domiciliación o NRC |

| Domiciliación bancaria | – | 1 – 22 jul 2025 | Cuenta SEPA (colaboradora o no) |

Si apuras hasta el último día, mejor el NRC: se genera al momento y evita el “pago rechazado” por mantenimiento del banco a las tres de la mañana.

Consejos exprés para que Hacienda no te pille con el carrito del helado

En primer lugar, conserva la contabilidad analítica que justifique cada cifra: no basta con el mayor de la 430 si te piden detalle. Por otro lado, revisa que las deducciones por donativos, I+D+i o reserva de capitalización no superen los nuevos límites del 15 % de la base imponible; el programa Padre quedó atrás, pero los topes siguen vivos. Además, si aplicas incentivos de Baleares o Canarias, ten listos los formularios específicos (Anexos V y VI) junto al modelo 283 de ayudas públicas.

Por último, no subestimes la autoliquidación rectificativa: si descubres un error, preséntala cuanto antes y evita sanciones. De ahí que convenga cerrar los libros en abril y no en junio, cuando el margen de maniobra es mínimo.